Celem prowadzenia przedsiębiorstwa jest osiągnięcie zysku. By osiągnąć zysk, trzeba jednak wcześniej przeprowadzać mniejsze lub większe inwestycje. Dlatego też tak niezmiernie istotne jest to, by wybrać optymalne źródła finansowania działalności gospodarczej. Przedsiębiorcy mają tu multum możliwości. Zawsze trzeba przy tym zwracać uwagę, jakie plusy i minusy cechują poszczególne źródła finansowania przedsiębiorstw.

Jakie są źródła finansowania przedsiębiorstwa?

Rozróżnia się wewnętrzne i zewnętrzne źródła finansowania działalności gospodarczej. Te pierwsze pochodzą z wewnątrz przedsiębiorstwa lub podmiotów bezpośrednio związanych z przedsiębiorstwem. Z kolei zewnętrzne źródła finansowania przedsiębiorstwa pochodzą z banków, instytucji finansowych i innych podmiotów.

Z zasady wewnętrzne źródła finansowania nie generują żadnych odsetek ani innych kosztów. W dodatku można ja pozyskać bez konieczności spełniania dużej liczby formalności. Czasem jednak sięgnięcie po wewnętrzne źródła finansowe jest trudne lub wręcz niemożliwe. Dlatego też zawsze warto rozważyć możliwości związane z pozyskiwaniem finansowania z zewnątrz.

Wewnętrzne źródła finansowania

Często w pierwszej kolejności przedsiębiorcy sprawdzają możliwość wykorzystania wewnętrznych zasobów. Wśród wewnętrznych źródeł finansowania działalności gospodarczej należy wymienić:

- wkład własny;

- wysk przedsiębiorstwa;

- dochody ze sprzedaży aktywów;

- odpisy amortyzacyjne.

Zaletą wewnętrznych źródeł finansowania jest niezależność od podmiotów zewnętrznych.

Wkład własny

Zainwestowanie prywatnych środków w firmę to coś, na co zdecydowało się wielu przedsiębiorców. Finansowanie wewnętrzne tego typu jest pozbawione formalności. Co najważniejsze nie trzeba z tego tytułu płacić żadnych opłat ani odsetek. Z drugiej strony samodzielne uzbieranie kapitału jest czasochłonne. Wkład własny często jest też niewystarczający, by sfinansować duże inwestycje.

Zysk przedsiębiorstwa

Wszyscy przedsiębiorcy dążą do rozwoju firmy i skalowania biznesu. W znacznej mierze ten cel osiąga się przez reinwestowanie zysków, a przynajmniej ich części. Oznacza to, że dotychczas uzbierane dochody przekazuje się na kolejne inwestycje. To zaś ma doprowadzić do osiągania jeszcze większych zysków i następnych szerzej zakrojonych inwestycji.

Dochody ze sprzedaży aktywów

Zasadniczo przedsiębiorstwo czerpie zyski ze sprzedaży swoich produktów i usług. Czasem jednak można rozważyć sprzedaż środków własnych przedsiębiorstwa. Dotyczy to przykładowo sprzedaży maszyn lub samochodów. W ten sposób uzyskuje się sporą ilość środków finansowych. Z drugiej strony sprzedaż aktywów może odbić się negatywnie na bieżącej działalności operacyjnej firmy.

Odpisy amortyzacyjne

Z definicji amortyzacja to koszt związany ze stopniowym zużywaniem się środków trwałych. Poniekąd jednak odpis amortyzacyjny można traktować, jako źródło finansowania działalności gospodarczej. Jest tak ze względu na korzyści podatkowe. Na podstawie odpisów amortyzacyjnych obniża się wartość np. sprzętu elektronicznego, co pozwala zmniejszyć wysokość podatku dochodowego.

Zewnętrzne źródła finansowania

Nierzadko wewnętrzne źródło finansowania firmy okazuje się zbyt małe. Wtedy to podejmuje się działania, mające na celu pozyskanie kapitału zewnętrznego. Możliwości wykorzystania zewnętrznych źródeł finansowania firmy są następujące:

- leasing operacyjny;

- leasing finansowy;

- kredyt bankowy;

- pożyczka pozabankowa;

- faktoring;

- kredyt kupiecki;

- dotacje;

- obligacje korporacyjne;

- emisja akcji;

- crowdfunding;

- anioł biznesu;

- venture capital,

Podstawową zaletą zewnętrznych źródeł finansowych jest brak konieczności angażowania zasobów działalności gospodarczej.

Leasing operacyjny

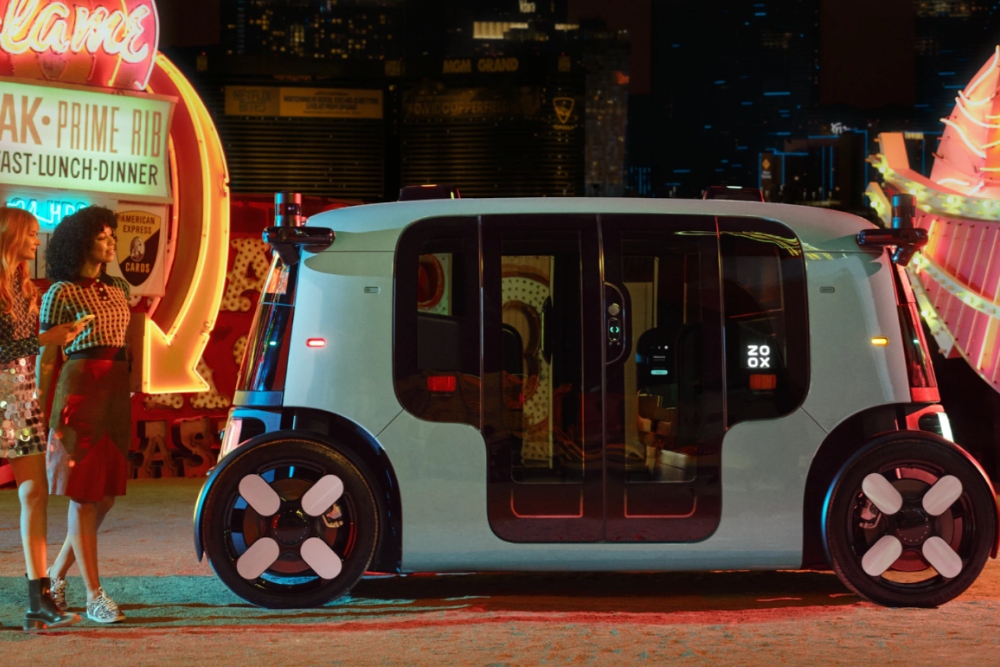

Popularnym długoterminowym źródłem finansowania jest leasing. Po leasing można sięgnąć w przypadku finansowania dowolnej ruchomości lub nieruchomości. W praktyce leasing najczęściej wykorzystuje się w przypadku nabywania pojazdów mechanicznych. Leasing jest rozwiązaniem pośrednim pomiędzy dzierżawą i kredytem.

W około 80% przypadków polscy przedsiębiorcy sięgają po leasing w operacyjnej wersji. W leasingu operacyjnym leasingobiorca może zaliczać do kosztów pozyskania przychodów praktycznie każdą opłatę, która jest związana z przedmiotem leasingu. Przykładowo przy leasingowaniu samochodu, do kosztów można zaliczyć opłaty za serwisowanie pojazdu.

Leasing finansowy

Ogólna zasada działania leasingu finansowego, jest tak sama, jak leasingu operacyjnego. Leasingobiorca korzysta z danego przedmiotu i wykupuje go na własność pod koniec obowiązywania umowy leasingowej. Pojawiają się jednak różnice podatkowe. Przy leasingu finansowym w koszty zaliczyć można wyłącznie odsetkową część rat leasingowych. Jednocześnie jednak leasingobiorca może dokonywać odpisów amortyzacyjnych.

Kredyt bankowy

Finansowanie działalności często jest możliwe w ramach bankowych usług kredytowych. Trzeba tu jednak uwzględnić znaczenie historii i zdolności kredytowej oraz stażu rynkowego przedsiębiorstwa. Banki najchętniej udzielają finansowania firmom z długą historią i stabilną sytuacją finansową.

Zaletą kredytu bankowego jest atrakcyjne RRSO. Ponadto przedsiębiorca może skorzystać z szeregu usług, np. kart kredytowych. Trzeba jednak mieć świadomość, że w przypadku kredytu opiewającego na dużą wartość konieczne może okazać się przedstawienie zabezpieczeń, np. zastawu nieruchomości.

Pożyczka pozabankowa

Sektor fintech to coraz popularniejsze źródło finansowania przedsiębiorstw. Instytucje pożyczkowe stawiają łagodne wymagania wobec swoich klientów. Ponadto formalności są tu dużo mniejsze niż w banku. O finansowanie w instytucjach pożyczkowych z sukcesem mogą aplikować firmy z krótkim stażem.

Główną wadą tego rozwiązania są koszty. RRSO w sektorze pozabankowym jest wysokie. Zwykle też trzeba zaakceptować krótszy okres kredytowania niż w przypadku kredytów bankowych. Limity dotyczą również maksymalnej kwoty finansowania.

Faktoring

Nierzadko wykonanie usług bądź sprzedaż produktu nie jest równoznaczna z otrzymaniem zapłaty. Powszechnie wykorzystywane są przecież faktury z odroczonym terminem płatności. To zaś ma wpływ na bieżącą płynność finansową przedsiębiorstwa. W Polsce częstym problemem są zatory płatnicze i faktury opłacane z dużym opóźnieniem.

Rozwiązaniem tego problemu jest faktoring. W uproszczeniu polega to na sprzedaży faktur. Faktura jest wykupowana przez tzw. faktora, który od razu dokonuje zapłaty. Faktoring przeciwdziała więc zamrożeniu kapitału. Jego wadą jest pojawienie się dodatkowego kosztu. Wpłata od faktora jest bowiem nieco niższa niż wartość faktury.

Kredyt kupiecki

Kolejnym sposobem na finansowanie przedsiębiorstwa w krótkim okresie jest kredyt kupiecki. Nazwa może być nieco myląca. Po kredyt kupiecki wcale nie sięga się w bankach. Tak naprawdę jest to rozwiązanie, które może wynegocjować u swoich dostawców.

Kredyt kupiecki polega na przesunięciu terminy zapłaty o możliwie najdłuższy czas. W ten sposób bieżąca działalność przedsiębiorstwa jest kredytowana przez podmiot zewnętrzny. Zwykle kredyt kupiecki można wynegocjować, jeśli jest się ważnym klientem dla konkretnego dostawcy. Zdarza się nawet, że kredyt kupiecki nie wiąże się z koniecznością poniesienia żadnego dodatkowego kosztu.

Dotacje

Z finansowego punktu widzenia dotacje są wyjątkowo korzystnym sposobem finansowania działalności gospodarczej. Wszakże wiele z nich przyjmuje formę bezzwrotną. W dodatku dofinansowania nierzadko opiewają na wielkie kwoty, co pozwala zrealizować ambitne przedsięwzięcia. Z drugiej strony liczba dotacji jest mocno ograniczona. Poza tym pozyskanie dofinansowania wymaga spełnienia szeregu procedur i formalności.

O dotację można aplikować jeszcze przed rozpoczęciem działalności gospodarczej. W tym przypadku korzysta się z dofinansowań Urzędu Pracy. Przedsiębiorstwa już działające na rynku mogą zaś skorzystać między innymi z preferencyjnych pożyczek Banku Gospodarstwa Krajowego. Wsparcie finansowe jest też powszechnie udzielane w ramach środków unijnych.

Obligacje korporacyjne

Źródło finansowania przedsiębiorstw pod postacią obligacji korporacyjnych polega na zaciągnięciu długu u dużej liczby podmiotów. Przedsiębiorstwo emituje więc papiery wartościowe, które następnie są wykupowane przez obligatariuszy. Po pewnym czasie obligacje zostają wykupione po nieco wyższej cenie.

Emisja obligacji wymaga czasu i przejścia procedur. Ponadto trzeba znaleźć chętnych na zakup papierów dłużnych tego rodzaju. Jednocześnie obligacje pozwalają pozyskać duży kapitał na elastycznych warunkach. Wyjątkowo często obligacje są emitowane przez przedsiębiorstwa z relatywnie niedługim stażem, przed którymi pojawiają się szanse na szybki rozwój.

Emisja akcji

Chcąc pozyskać ogromny długoterminowy kapitał, można zdecydować się na emisję akcji. Niemniej jest to rozwiązanie dostępne wyłącznie dla dużych podmiotów. Ponadto konieczne jest przeistoczenie formy prawnej na spółkę akcyjną albo spółkę komandytowo-akcyjnych. Przejście procedur pozwalających na emisję akcji na GPW lub NewConnect to długi proces.

Emisja akcji to nie tylko sposób na pozyskanie wielkiego źródła finansowania. Status spółki akcyjnej zwiększa transparentność, a nawet prestiż przedsiębiorstwa. To ułatwia pozyskiwanie kolejnych źródeł finansowania.

Crowdfunding

Na całym świecie, w tym w Polsce śmiałe pomysły biznesowe bywają finansowane przez finansowanie społecznościowe. Pojedyncze wpłaty są niewielkie. Jednak przy dużej liczbie wpłacających możliwe jest zebranie setek tysięcy złotych. Często przy okazji pozostaje się w kontekście z grupą docelową i potencjalnymi klientami.

Finansowanie działalności przez crowdfunding często jest opłacalne. Z drugiej strony dużo prób zebrania środków przez finansowanie społecznościowe kończy się bez powodzenia. W tym przypadku niezmiernie istotne jest to, by zachęcić ludzi do dokonania wpłaty choćby niewielkiej wartości. W tym celu można zaproponować np. udziały w zyskach, jeśli dany pomysł biznesowy okaże się sukcesem.

Anioł biznesu

Nawiązanie współpracy z aniołem biznesu może być przełomowe dla całego przedsiębiorstwa. Anioł biznesu to inwestor władający dużym kapitałem, który jest gotów zainwestować w konkretne przedsięwzięcie. Pozyskanie anioła biznesu to nie tylko korzyść finansowa. Zwykle jest to osoba mająca ogromne doświadczenie w biznesie. Anioł biznesu często wnosi też szeroką sieć kontaktów.

W tym przypadku można natknąć się jednak na parę problemów. Po pierwsze w Polsce niełatwo jest znaleźć anioła biznesu gotowego na sfinansowanie dużej inwestycji. Po drugie anioł biznesu może oczekiwać sporej stopy zwrotu. Często też będzie on chciał wpływać na decyzje podejmowane w przedsiębiorstwie.

Venture capital

Venture capital to fundusz inwestycyjny. Środki do tego funduszu są przekazywane przez szereg inwestorów. Rzeczeni inwestorzy są gotowi zainwestować w nawet wysoce ryzykowne pomysły biznesowe. Pod wieloma względami venture capital, czyli kapitał podwyższonego ryzyka przypomina aniołów biznesu. Jednakże w tym przypadku liczba inwestorów jest większa.

Pozyskanie venture capital bywa niełatwe. Konieczne jest przekonanie potencjalnych inwestorów, że dany pomysł ma szanse przynieść naprawdę wysokie zyski. Inwestorzy będą też chcieli uzyskać spory udział w tych zyskach.

Które źródło finansowania działalności gospodarczej wybrać?

Finansowanie działalności gospodarczej jest możliwe na szereg sposobów. Każda z metod ma własną specyfikę oraz wady i zalety. Kluczowe jest to, by źródło finansowania przedsiębiorstw dobierać pod swoje konkretne potrzeby i możliwości.

Zawsze warto zestawić ze sobą wszystkie dostępne opcje i porównać opłacalność w różnych horyzontach czasowych. Nierzadko optymalnym wyjściem okazje się łącznie paru źródeł finansowania działalności gospodarczej. To często zwiększa elastyczność, zmniejsza ryzyko i pozwala pozyskać kapitał o większej wysokości.

Komentarze

Nie ma jeszcze żadnych komentarzy :)